Диверсификация активов – это техника инвестирования, которая позволяет снизить риск инвестиций путем распределения активов по разным инвестиционным инструментам, отраслям промышленности и другим категориям активов.

Что такое диверсификация?

Итак, распределяя средства по нескольким инвестиционным фондам, вместо того, чтобы вкладываться в один, возможно и самый доходный, мы снижаем риск потери в случае критических ситуаций и форс-мажорных обстоятельств. Говоря проще, «не нужно складывать все яйца в одну корзину!»

Диверсификация нацелена на максимизацию прибыли от инвестиций в активы, находящиеся на одном уровне, но по-разному реагирующие на то или иное событие. Большинство профессиональных инвесторов соглашаются с тем, что применение диверсификации активов не гарантирует защиту от убытков, а диверсификация – это один из самых важных компонентов долгосрочного финансового успеха.

Что такое портфель инвестора?

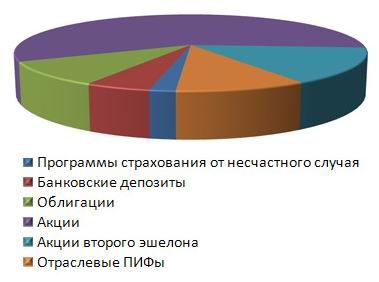

Сущность портфельного инвестирования подразумевает распределение инвестиционного потенциала между различными группами активов.

Портфель — совокупность собранных воедино различных инвестиционных ценностей, служащих инструментом для достижения конкретной инвестиционной цели вкладчика.

В портфель могут входить ценные бумаги одного типа (акции) или различные инвестиционные ценности (акции, облигации, сберегательные и депозитные сертификаты, залоговые свидетельства, страховой полис и др.).

Виды рисков при инвестировании

(Не)диверсифицируемые риски, или системные риски. Это риски, которые влияют на все активы, и не могу быть сокращены с помощью диверсификации. Такими рисками можно назвать политическая нестабильность, катаклизмы, войны, инфляционные риски и другие.

Диверсифицируемые риски, или несистемные риски. Эти риски могут быть сокращены с помощью диверсификации. Такие риски относятся к отдельно взятой компании, отрасли, рынку, стране.

Зачем нужна диверсификация активов?

Допустим, у вас есть портфель акций авиакомпании. И вдруг работники этой компании объявляют забастовку. Естественно, цена вашего портфеля резко падает. Чтобы предотвратить падение, нужно было купить акции компании железных дорог, так как пассажиры из-за отсутствия вылетов пересядут на поезда, а акции ЖД-компании вырастут.

Однако вы не можете диверсифицировать риски, которые могут повлиять одинаково на обе компании. Может произойти событие, которое уронит цену обеих компаний. В этом случае говорят что акции авиакомпании и ЖД-компании коррелируют, то есть взаимосвязаны. Но, чтобы достичь большей диверсификации, нужно покупать акции не только из разных компаний, но и из разных отраслей.

Кроме отраслевой диверсификации, важно использовать диверсификацию по разным видам активов. Например, покупать акции и облигации, одной компании. Так, цена этих разных видов активов может по-разному отреагировать на одно и то же событие.

Таким образом, многоуровневая диверсификация активов позволяет снизить некоторые риски и снизить рыночные колебания за счет уравновешивания разных типов активов. Но в инвестировании не стоит полагаться на одну только диверсификацию, потому, как утверждают опытные инвесторы, гарантий от убытков она не дает.

Что нужно знать о рисках?

Риск потери денег всегда существует!

Поэтому, инвестируя, следует придерживаться нескольких простых правил:

- Не вкладывать последние деньги, а только ту сумму, которую Вы можете себе позволить;

- Не следует вкладывать заёмные средства, то есть, брать кредит, в долг и инвестировать;

- Не инвестировать все имеющиеся средства в один проект;

- Регулярно выводить прибыль. Этим мы также снижаем риски потерь в случае непредвиденных обстоятельств. «Отбив» вложенную сумму, дальше со спокойной душой можно наслаждаться получением чистой прибыли без риска что-то потерять.